Banche, rapporto shock: margini a picco e 70mila posti a rischio in 5 anni

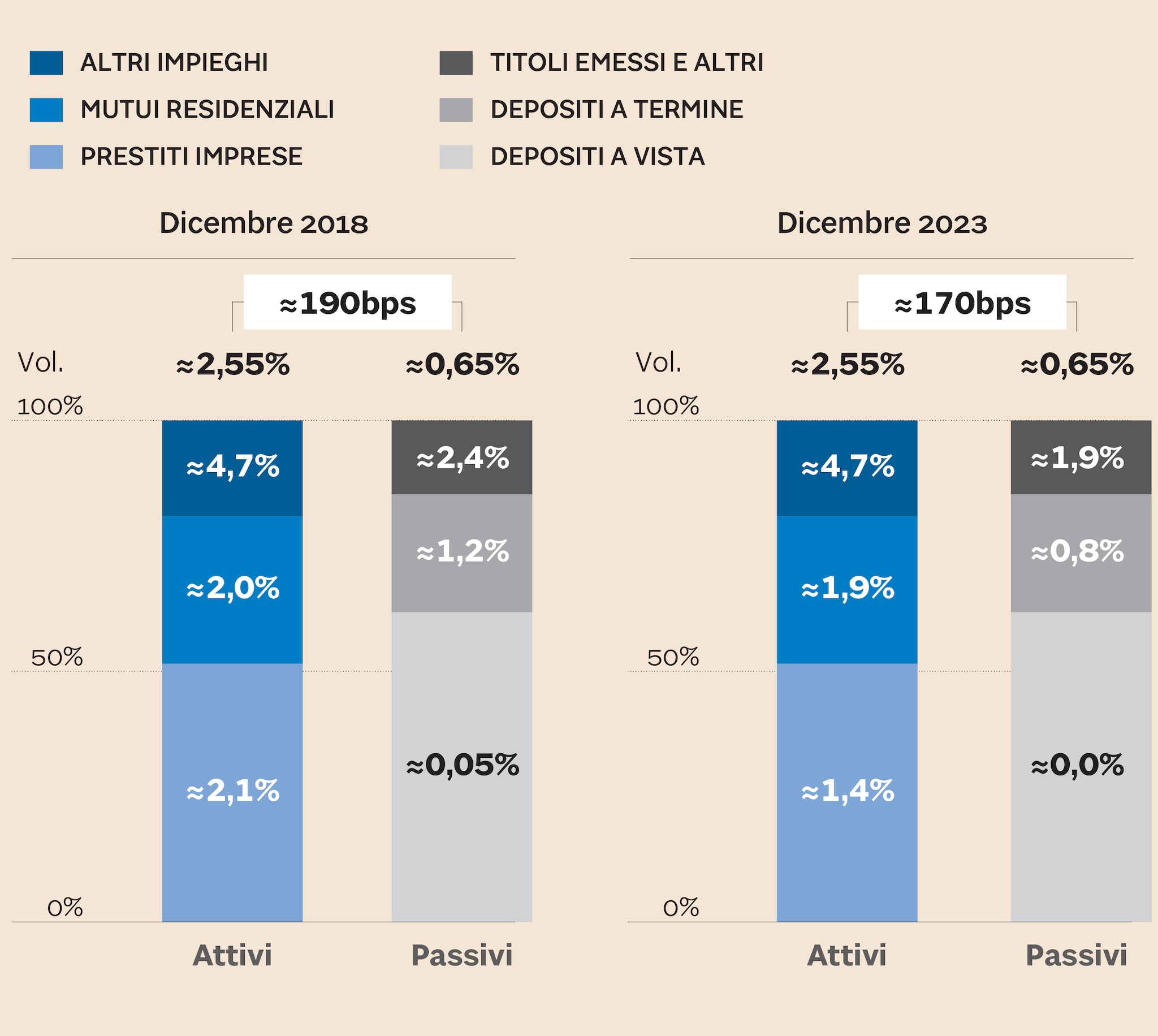

A pesare saranno i tassi d’interessi zero della Bce con la compressione della redditività degli impieghi, già scesi quest’anno di 30 punti base per i mutui e di 80 punti per i prestiti alle imprese. Con la conseguenza di una riduzione media dello spread tassi attivi-passivi di 20 punti base. Sempre l’effetto tassi comprimerà i ritorni sui titoli di debito, con una riduzione del margine di interesse del 5% rispetto ai livelli attuali.

I rimedi possibili arriveranno dalla crescita delle commissioni? «Tranne alcuni casi di successo – spiega Torcellan – in media i ricavi commissionali non saranno di aiuto a compensare il calo del margine d’interesse: sono già su livelli più elevati rispetto alle banche europee e la regolamentazione tenderà sempre più a favorire la concorrenza mettendo sotto pressione la marginalità». E allora come farà l’industria bancaria a sopravvivere al crollo dei ricavi? Servono una serie di interventi radicali di cambiamento del modello di business, osservano da Oliver Wyman, da realizzarsi «nell’arco di due piani industriali» con l’impegno di «manager coraggiosi» e «lungimiranza dei board che devono guardare a un’ottica di medio termine e non alle convenienze immediate». Non sarà un’impresa facile.

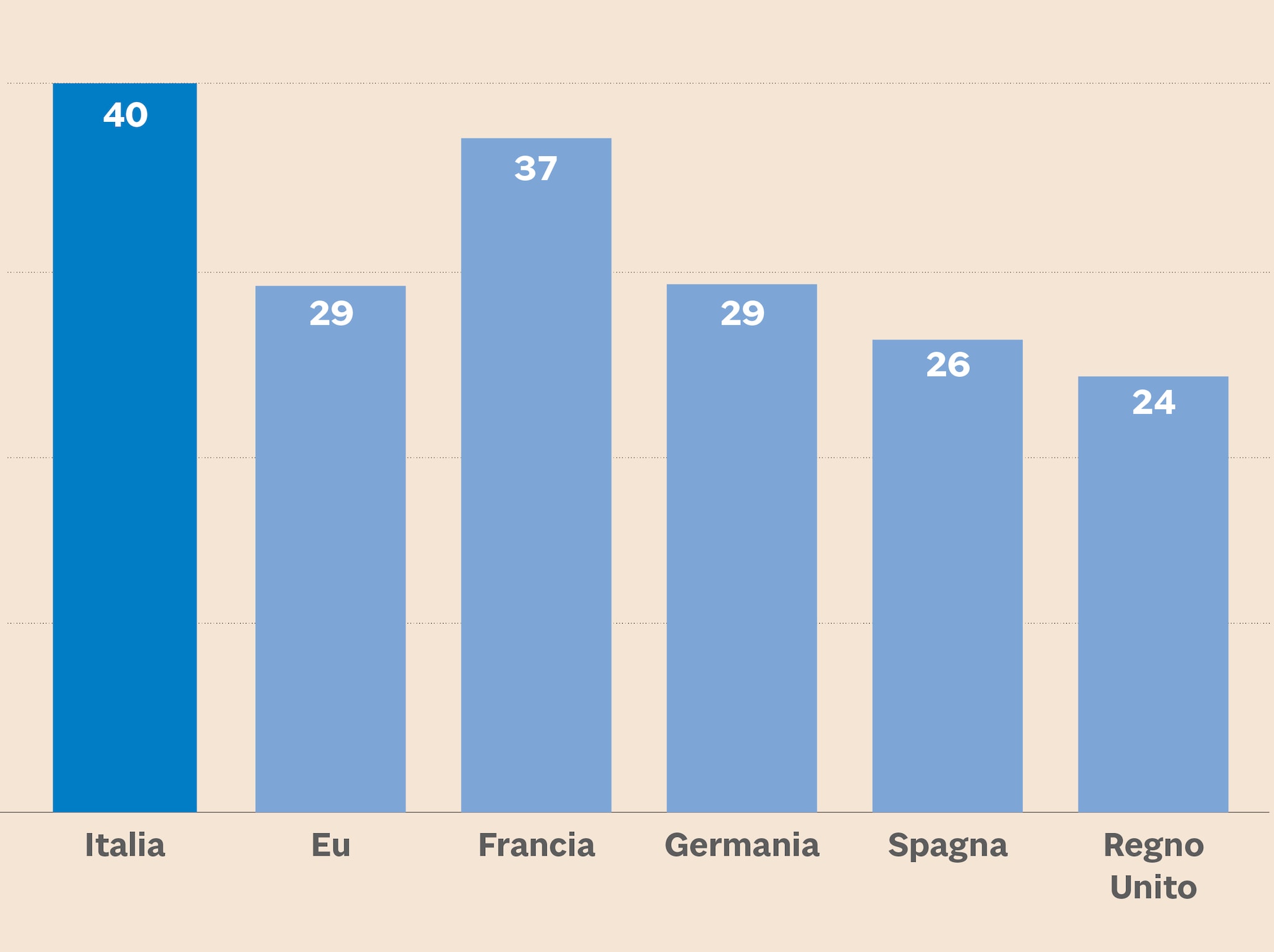

I RICAVI DA COMMISSIONI

Rapporto tra le commissioni nette e il margine di intermediazione a fine 2018. Dati in %. (Fonte: Ecb Statistical Data Warehouse)

Vediamo allora i suggerimenti. La prima presa d’atto riguarda la revisione degli attuali modelli di servizio delle banche, ancora troppo imperniati sulle filiali. «Bisogna colmare il gap di produttività verso le altre banche europee che già operano con un rapporto tra costi e totale della raccolta e impieghi dell’1% rispetto all’1,4% delle nostre banche». Secondo le stime di Oliver Wyman, ipotizzando che lo scenario macro non peggiori, per neutralizzare la compressione dei ricavi e mantenere la redditività del capitale sui livelli attuali, «le banche italiane dovranno ridurre le base dei costi di circa 5 miliardi di euro che corrispondono a circa 70.000 risorse e a 7.000 filiali nel corso dei prossimi 5 anni».

Se poi il sistema volesse posizionarsi sui livelli medi di redditività allineati al costo del capitale (8-9%), il taglio costi necessario raddoppierebbe a 10 miliardi. Non solo. Dei dipendenti che resteranno in banca, «oltre il 45% della forza lavoro dovrà acquisire nuove competenze». Con quattro aree di intervento “digitali”: revisione dei processi di interazione con la clientela sfruttando gli advanced analytics per segmentare i clienti e prevedere una customer experience in linea con quella offerta dalle Big Tech; l’adozione dell’intelligenza artificiale nel sistema dei controlli; l’evoluzione delle piattaforme proprietarie It di core banking; le competenze digitali necessarie a ridurre i ruoli di filiale e back office a favore di nuove professionalità come data scientist, change manager e gestione nuove tecnologie.

MARGINI SEMPRE PIÙ RIDOTTI

Margini commerciali del sistema bancario italiano. Tassi medi applicati dai principali istituti. Dati in punti base. (Fonte: Oliver Wyman)

Il ripensamento del business dovrà essere più profondo ed estendersi a tutte le voci dell’attivo e del passivo dei bilanci bancari. Con tre focus principali: esistono investitori terzi, a partire dalle assicurazioni come accade in Francia, che possono detenere i mutui erogati dalle banche riducendo l’impegno di capitale su un attivo che non produce valore? Quante relazioni con grandi imprese clienti remunerano il capitale di rischio impegnato? Quale è l’elasticità al prezzo dei depositi? «Il capitale andrà allocato sugli attivi che generano valore, aumentando la velocità di rotazione degli attivi stessi anche con modelli di partnership con investitori istituzionali come le assicurazioni, minimizzando il costo della raccolta e del capitale».

Più che una trasformazione, quella delineata da Oliver Wyman, sembra una rivoluzione. Che non sarà indolore. «Bisogna che tutti siano consapevoli che la tempesta industriale c’è e va affrontata – spiega Torcellan – la trasformazione richiederà il pieno supporto di tutti gli stakeholder, in primis Governo e dipendenti. Le banche dovranno ingaggiare entrambe le parti su un dialogo orientato al futuro. Ed è evidente, come più volte evidenziato, che l’aggregazione tra banche di piccola e media dimensione è una condizione indispensabile ma non sufficiente per il rilancio di un settore che può e deve restare decisivo per l’economia italiana».

PER APPROFONDIRE:

●Sotto le banche europee una mina da 400 miliardi

ILSOLE24ORE

Pages: 1 2